Depuis fin 2019, vous avez la possibilité de souscrire un PERIn et d’y transférer l’épargne accumulée sur vos contrats PERP ou Madelin. Même l’assurance-vie peut en partie être transférée dessus. Il n’est plus possible d’ouvrir des contrats PERP ou Madelin mais les contrats en cours ne seront pas pour autant clôturés, et les versements supplémentaires restent possibles. L’objectif du PER reste le même : vous permettre d’accumuler un capital, pour percevoir des flux complémentaires au moment de votre retraite. Le tout est assorti d’un avantage fiscal à l’entrée. Le mécanisme est le suivant : vous effectuez des versements déductibles (si vous le souhaitez) de vos revenus dans une certaine limite. Vous pouvez ainsi diminuer votre revenu imposable. Les fonds restent en principe placés jusqu’à votre retraite. Puis, le moment venu, vous avez la possibilité de récupérer l’épargne accumulée sous forme de rente ou en capital.

La sortie en capital : l’avantage économique

Le choix du capital ou d’une rente

Avec les « anciens » contrats d’épargne retraite PERP ou Madelin, les capitaux acquis à la retraite sont perçus sous forme de rente (revenu périodique). Certes, on peut néanmoins récupérer 20 % de l’épargne accumulée dans le cadre d’un PERP ou en totalité si la rente viagère calculée est inférieure à 100 €/an.

Avec le PER individuel, lorsque vous prenez votre retraite, vous pourrez choisir de percevoir l’épargne accumulée en capital (versé en une fois ou fractionné) ou en rente.

Des cas de sortie anticipée en capital plus nombreux

Vous pouvez récupérer votre épargne avant l’âge de la retraite si vous êtes dans une situation exceptionnelle, c’est dire en cas de décès de votre conjoint ou partenaire de PACS, d’invalidité, de surendettement, de fin de droits à l’assurance chômage, etc. Mais aussi pour acheter votre résidence principale, à tout moment.

Notez qu’avec un PERP, vous ne pouvez débloquer l’épargne qu’en cas d’acquisition de votre première résidence principale et à l’âge de la retraite ! Hypothèse peu fréquente…

Dans ces situations exceptionnelles, vous pourrez récupérer votre épargne, avant l’âge de la retraite et sans impôt sur le revenu (sauf pour l’acquisition de la résidence principale).

La fiscalité… c’est pas si mal !

Pour les « anciens » PERP, une sortie partielle en capital (20 % maximum) au moment de la retraite est imposée au taux de 7,5 %, après un abattement de 10 % auquel s’ajoutent les prélèvements sociaux au taux de 10,1 % sans abattement. Le solde (80 %) doit être perçu sous la forme d’une rente imposable au barème de l’impôt sur le revenu et aux mêmes prélèvements sociaux.

NB : un abattement de 10 %, plafonné, s’applique sur la seule base de l’impôt.

Avec le PER individuel, sur la somme retirée, il faut distinguer les primes versées des intérêts :

- les primes qui ont été déduites de vos revenus lors du versement seront taxées au barème de l’impôt sur le revenu, mais sans prélèvements sociaux. Puisque vous avez bénéficié d’un avantage fiscal à l’entrée, on vous taxe à la sortie !

- les intérêts générés par ces versements seront taxés au PFU : 12,8 % (ou sur option globale au barème de l’impôt sur le revenu) augmentés des prélèvements sociaux à 17,2 %.

La fiscalité du PER individuel peut apparaître moins favorable que celles des anciens contrats. Mais, c’est le prix à payer pour pouvoir récupérer la totalité de son capital et ne pas avoir l’obligation de percevoir une rente, elle-même imposable.

La déduction des versements : l’avantage fiscal

Lors de vos versements sur un PER individuel, vous avez le choix de les déduire ou non de vos revenus. Si vous les déduisez, votre revenu imposable est diminué d’autant et vous payez donc moins d’impôt.

Attention, le montant des versements déductibles reste plafonné comme sur les anciens PERP et Madelin.

Votre décision de déduire ou de ne pas déduire aura un impact sur la fiscalité applicable au jour de la sortie :

- si vous déduisez vos versements : les primes versées seront imposables à terme,

- si vous ne les déduisez pas : elles seront exonérées à terme.

Dans les deux cas, les intérêts générés resteront taxables.

En pratique, nous vous conseillons de déduire les versements pour bénéficier de l’avantage fiscal immédiat. En général, on est plus taxé lorsque l’on est en activité qu’à la retraite. L’opération est donc souvent gagnante.

Une gestion pilotée généralisée : l’avantage financier

Cette gestion signifie que vos versements seront automatiquement investis sur des supports financiers de moins en moins risqués à l’approche de votre retraite.

Ce principe s’applique « par défaut » sur le nouveau produit PER individuel. Pourquoi ? Parce que les sommes placées ne bénéficient pas d’une garantie en capital. Elles peuvent donc fluctuer en fonction de l’évolution des marchés financiers et du niveau de risque que vous avez choisi. Pour éviter d’être en mauvaise posture au jour de la sortie, la gestion pilotée sécurise progressivement l’épargne à l’approche de la retraite.

Sur le papier, cette gestion semble opportune… mais elle peut parfois être contreproductive : en cas de baisse significative peu de temps avant la « sécurisation » de l’épargne, vous aurez du mal à récupérer votre mise à terme, même en cas de remontée des marchés.

Sachez néanmoins qu’il vous est possible de « débrancher » la gestion pilotée pour opter pour une gestion libre.

Une transmission optimisée : l’avantage en cas de décès

Si vous décédez avant d’avoir récupéré votre épargne ou avant de l’avoir convertie en rente, les conséquences sont différentes selon les contrats :

Avec un PERP ou un contrat Madelin, le capital accumulé est versé sous forme d’une rente viagère au(x) bénéficiaire(s) majeur(s) de votre choix, ou sous forme de rente éducation jusqu’au 25ème anniversaire de vos enfants.

Ce capital supportera la fiscalité de l’assurance-vie, c’est-à-dire une taxation des capitaux, après un abattement de 152 500 €, au taux de 20 % jusqu’à 700 000 € puis 31,25 % au-delà, sauf pour les PERP si le versement des primes a été régulièrement échelonné pendant une durée d’au moins quinze ans.

Avec un PER individuel assurance, l’épargne pourra être transmise à vos bénéficiaires sous la forme d’un capital, éventuellement exonéré, à condition d’avoir versé des primes régulièrement échelonnées dans leur montant et leur périodicité pendant une durée d’au moins quinze ans.

À défaut de versements réguliers, ce sont les règles de l’assurance-vie qui s’appliquent. L’avantage est donc non négligeable !

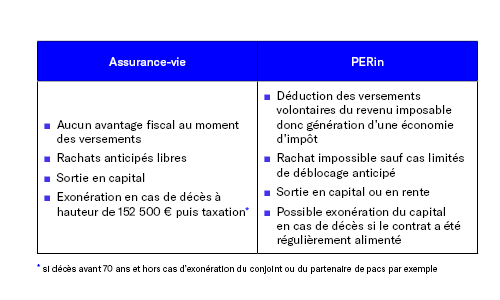

PERin ou assurance-vie ? Comparons…

Au final, vous souhaitez vous constituer une épargne retraite, devez-vous souscrire une bonne vieille assurance-vie ou préférer un nouveau PER individuel ?

L’assurance-vie reste plus souple et plus concurrentielle que le PER individuel pour sa disponibilité avant la retraite. Mais le nouveau produit d’épargne retraite est plus efficace pour générer des flux à terme : il permet une épargne réelle plus importante puisque les sommes placées n’ont pas été imposées. Le PER est également moins taxé en cas de décès avant 70 ans…

Le fait que les rachats soient impossibles sur le PER individuel et que vous soyez obligé de verser régulièrement pour bénéficier d’une exonération en cas de décès est finalement une bonne chose… pour vous obliger à épargner en vue de la retraite !

Le PERin, vous offre un cadre fiscal efficace pour capitaliser en vue de votre retraite et vos héritiers seront potentiellement mieux traités en cas de décès prématuré. Vous êtes gagnants sur tous les points.